Konjunkturoptimismus sorgt für Anstieg des Ölpreises

Die Pandemie des Krisenjahres 2020 sorgte auf dem Ölmarkt für einen neuen historischen Tiefststand. Doch mittlerweile steigt der Optimismus, was den Ölpreis auf Vorkrisenniveaus ansteigen lässt.

Open End Partizipationszertifikate

Ölpreis erreichte 2020 einen neuen Tiefststand

Öl-Investoren blicken auf ein turbulentes Jahr 2020 zurück. Bereits im April verzeichnete der Ölpreis einen Tiefpunkt aufgrund des pandemiebedingten weltweiten wirtschaftlichen Stillstandes und des daraus resultierenden Nachfrageschocks. Zu diesem Zeitpunkt standen die Flugzeuge vieler Airlines still und industrielle Produktionsstätten wurden global auf ein Minimum heruntergefahren. Dies hatte einen nie dagewesenen Rückgang des weltweiten Energiebedarfs zur Folge. Gut gefüllte Öllager, wie beispielsweise in den USA, und ein Fördermengenwettlauf, wie er zu diesem Zeitpunkt zwischen Saudi-Arabien und Russland herrschte, verschärften die Situation zusätzlich. Ölkonzerne sahen sich zu diesem Zeitpunkt teilweise gezwungen, für die Abnahme ihrer Ware Prämien anzubieten, um die in Gang gesetzte Abwärtsspirale aufzuhalten.

Selbstverständlich bekamen Mineralölkonzerne wie BP oder Royal-Dutch-Shell die gravierenden Auswirkungen dieser Entwicklung deutlich zu spüren. So verbuchte Royal-Dutch-Shell einen Jahresverlust von USD 21,7 Mrd. und auch der britische Ölkonzern BP schloss das Pandemiejahr 2020 mit einem Verlust von USD 5,7 Mrd. ab. Die erfolgsverwöhnten US-amerikanischen Branchengrößen wie Chevron und ExxonMobil blieben von der Krise ebenfalls nicht verschont. So musste beispielsweise ExxonMobil mit einem ein Minus von rund USD 22,4 Mrd. den ersten Jahresverlust in der traditionsreichen Unternehmensgeschichte hinnehmen.

Positive Konjunkturaussichten lassen die Ölpreise wieder steigen

Trotz dieser dramatischen Entwicklung im vergangenen Geschäftsjahr blicken die Ölkonzerne optimistisch in die Zukunft. Denn selbst im Krisenjahr 2020 war nicht alles schlecht. Bereits seit November 2020 ist eine deutliche Erholung auf dem Ölmarkt zu beobachten. Positive Nachrichten aus der Impfstoffentwicklung und die schnelle Erholung der chinesischen Wirtschaft sorgen weltweit für Optimismus und steigende Ölpreise. Die Aussicht auf eine konjunkturelle Erholung ist vor allem auf die steigenden Impfzahlen und die damit verbundene Hoffnung, auf ein Zurück in den Normalzustand zu erklären. Hinzu kommt das geplante Billionen schwere Konjunkturpaket der neu gewählten US-Regierung, welches den Optimismus zusätzlich stärkt. Zudem steht der wieder steigenden Nachfrage nach Öl eine künstliche Begrenzung des Angebots entgegen, was nach volkswirtschaftlicher Theorie eine Preissteigerung zur Folge hat. Aktuell hält sich vor allem der Ölriese Saudi-Arabien bei der Produktion spürbar zurück. Zusätzlich sorgt der heftige Wintereinbruch in weiten Teilen der Welt für eine gesteigerte Nachfrage nach fossilen Brennstoffen, welche letztendlich nicht ausschließlich durch jene Lagerbestände abgedeckt werden können, die während des Krisenjahrs 2020 aufgebaut wurden.

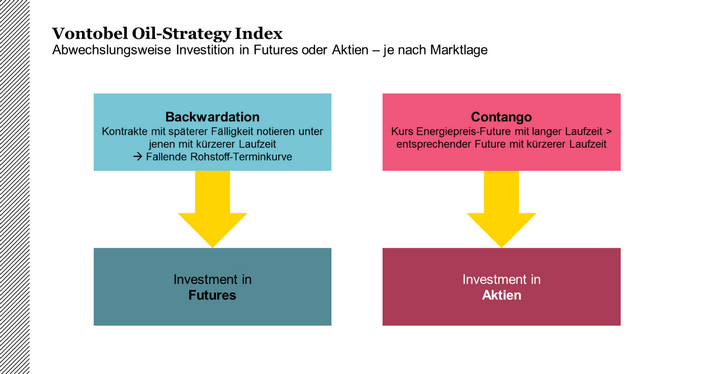

Der Vontobel Oil-Strategy-Index

Grundsätzlich gibt es für Öl-interessierte Anleger zwei Investitionsmöglichkeiten, um von einem steigenden Ölpreis zu partizipieren. Zum einen kann in die Aktien der großen Ölkonzerne investiert werden, um so indirekt an der Preisentwicklung teilzuhaben. Zum anderen bieten sich Öl-Futures-Kontrakte zum Direktinvestment in Öl an. Der Vontobel Oil-Strategy-Index bietet beides gleichzeitig und verbindet somit die Vorteile beider Investitionsmöglichkeiten. Je nach Form der Ölpreis-Futures-Kurve investiert der Anleger phasenweise entweder in Aktien oder in Futures. In einer Backwardation-Situation, also in Zeiten, in denen der Kurs der Öl-Futures mit längerer Laufzeit auf einem niedrigeren Niveau liegen, als solche mit kürzerer Laufzeit, ist der Index in die entsprechenden Futures investiert, um somit mögliche Rollgewinne zu vereinnahmen. Während in einer Contango-Konstellation in Öl-Aktien investiert wird, um letztendlich den Nachteil möglicher Rollverluste, die entstehen, wenn auslaufende Kontrakte gegen solche mit längerer Laufzeit und höheren Preisen getauscht werden müssen, zu minimieren. Der Vontobel Oil-Strategy-Index passt sich sowohl in Phasen von Contango als auch Backwardation, den jeweiligen Marktverhältnissen an, sodass allfällige Rollverluste vermieden und Rollgewinne realisiert werden können. Das Open-End-Partizipationszertifikat auf den Vontobel Oil-Strategy-Index könnte somit eine interessante Anlageoption im Bereich Öl darstellen.

Open End Partizipationszertifikate

Ausgewählte Risiken

Die Entwicklung der Aktienkurse der jeweiligen Unternehmen ist von vielen unternehmerischen, konjunkturellen und ökonomischen Einflussfaktoren abhängig, die der Anleger bei der Bildung seiner Marktmeinung zu berücksichtigen hat. Der Aktienkurs kann sich auch anders entwickeln als erwartet, wodurch Verluste entstehen können.

Anleger sind dem Risiko ausgesetzt, dass Emittent und Garant ihre Verpflichtungen aus dem Produkt und der Garantie - beispielsweise im Falle einer Insolvenz (Zahlungsunfähigkeit / Überschuldung) oder einer behördlichen Anordnung von Abwicklungsmaßnahmen - nicht erfüllen können. Eine solche Anordnung durch eine Abwicklungsbehörde kann im Falle einer Krise des Garanten auch im Vorfeld eines Insolvenzverfahrens ergehen. Ein Totalverlust des eingesetzten Kapitals ist möglich. Das Produkt unterliegt als Schuldverschreibung keiner Einlagensicherung.

Diese Information ist weder eine Anlageberatung noch eine Anlagestrategie- oder Anlageempfehlung, sondern Werbung. Die vollständigen Angaben zu den Wertpapieren, insbesondere zur Struktur und zu den mit einer Investition verbundenen Risiken, sind in dem Basisprospekt, nebst etwaiger Nachträge, sowie den jeweiligen Endgültigen Bedingungen beschrieben. Der Basisprospekt und die Endgültigen Bedingungen stellen das allein verbindliche Verkaufsdokument der Wertpapiere dar. Es wird empfohlen, dass potenzielle Anleger diese Dokumente lesen, bevor sie eine Anlageentscheidung treffen, um die potenziellen Risiken und Chancen der Entscheidung, in die Wertpapiere zu investieren, vollständig zu verstehen. Die Dokumente sowie das Basisinformationsblatt sind auf der Internetseite des Emittenten, Vontobel Financial Products GmbH, Bockenheimer Landstraße 24, 60323 Frankfurt am Main, Deutschland, unter prospectus.vontobel.com veröffentlicht und werden beim Emittenten zur kostenlosen Ausgabe bereitgehalten. Die Billigung des Prospekts ist nicht als Befürwortung der angebotenen oder zum Handel an einem geregelten Markt zugelassenen Wertpapiere zu verstehen. Bei den Wertpapieren handelt es sich um Produkte, die nicht einfach sind und schwer zu verstehen sein können. In dieser Information sind Angaben enthalten, die sich auf die Vergangenheit beziehen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für künftige Ergebnisse.