Die Folgen hoher Ölpreise

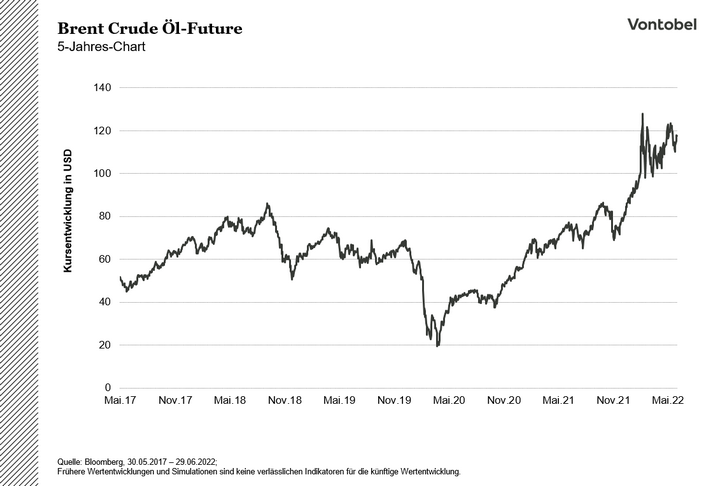

Das Klagen hoher Energiepreise genießt seit längerem mediale Präsenz. Endverbraucher als auch Unternehmen leiden unter den historisch hohen Öl- und Gaspreisen. Analysten der Investmentbank JP Morgan & Chase warnen nun in einem Brief an ihre Aktionäre vom 01.07. (2022) vor astronomisch hohen Öl-Preisen, weit über den aktuellen Niveaus. Es stellt sich die Frage, welche Auswirkungen ein mögliches Eintreffen dieser bärischen Prognose auf Unternehmen aus dem Energiesektor hat und ob sich daraus Investmentmöglichkeiten für Anlegerinnen und Anleger ergeben können.

Es stellt sich die Frage, welche Auswirkungen ein mögliches Eintreffen dieser bärischen Prognose für die Weltwirtschaft auf Unternehmen aus dem Energiesektor hat und ob sich daraus Investmentmöglichkeiten für Anlegerinnen und Anleger ergeben können.

Open End Partizipationszertifikate

Die Prognose

Die US-Großbank geht davon aus, dass weitere Sanktionen gen Osten zu einem Öl-Produktionsrückgang führen könnten und der Nachfrageüberhang in einem Öl-Preis von bis zu 380 US-Dollar resultieren könnte. Konkret diskutiert die Europäische Union über Sanktionen in Form einer Preisobergrenze auf russisches Öl. Im Gegenzug könnte die EU mit Reduzierung der Öl-Förderung auf Seiten Russlands „bestraft“ werden.

Ein Gegenschlag, der aufgrund der hohen Öl-Vorräte in der Theorie durchaus umsetzbar sein könnte. Neben der Möglichkeit einer Realisierung dieser Sanktionen, wirft es die Frage in den Raum, welche Folgen ein volatiler Wechsel von Angebot und Nachfrage des Rohstoffes auf die Weltwirtschaft haben könnten.

Hand in Hand mit dem US-Dollar

Angebot und Nachfrage bestimmt bekanntlich den Preis. Der Handel mit dem flüssigen Gold hat jedoch auch Folgen für den US-Dollar, wie nicht zuletzt beim auferlegten Öl-Embargo gegen den Iran zu beobachten war.

Aufgrund der verhängten Sanktionen gegen das Land und dem damit einhergehenden Angebotsrückgang, stieg der Preis folgerichtig an. Hinzu kommt, dass der Rohstoff in US-Dollar notiert und Handelsteilnehmer sich mit der Währung eindecken müssen, um das Petroleum an Terminmärkten handeln zu können.

Letztlich stärkt dieser Zusammenhang den US-Dollar zusätzlich und impliziert anhaltende Währungsrisiken für viele europäisch ansässige und vom Import lebenden Unternehmen.

Gewinner der Krise

Der Energiesektor war der am schlechtesten abschneidende Sektor der letzten Wochen (Juni 2022), aufgrund der sich zuspitzenden Rezessionsängste und einer damit begleitenden Wirtschaftsabkühlung. Zwar verweilen die Rohölsorten weiterhin auf hohem Niveau, die Unsicherheit eines potenziellen Nachfragerückgangs wurde indes volatil auf den Terminmärkten gehandelt. Nichtsdestotrotz könnte sich die derzeitige Preissituation mittel- bis langfristig positiv auf die Geschäftsentwicklung jener Unternehmen aus dem Energiesektor auswirken.

Einer dieser potenziellen Gewinner könnte „Exxon Mobil Corp“ sein. Das in Texas ansässige, weltweit operierende Unternehmen ist in den Bereichen Mineralöl und Erdgas tätig und könnte somit einer der Profiteure der hohen Rohstoffpreise sein. Einem Analysten-Report des Hauses JPMorgan & Chase zufolge sind kurz- bis mittelfristige Preise der Brent Crude Öl-Sorte von über 80$/Barell ausreichend, um dem Unternehmen genügend Cashflow für höhere Dividendenausschüttungen, sowie Aktienrückkaufprogramme zu ermöglichen.

Beide Kapitalmaßnahmen können sich kursstützend auf die preisliche Entwicklung der Aktie von Exxon auswirken. Nicht zu guter Letzt kommt der höhere Cashflow dem Konzern auch mit Blick auf den Schuldenberg zugute, der sich vor allem wegen dem Nachfragerückgang vieler Rohstoffe während der initialen Lockdown-Phasen akkumulieren konnte.

Bei Bloomberg setzen 13 Analysten die Aktie auf BUY, 17 auf HOLD und 1 Analyst auf SELL mit einem durchschnittlichen 12-monatigen Preisziel von USD 102,50.

Herausforderungen für den Sektor

Für kurz-bis mittelfristig orientierte Anlegerinnen und Anleger, die an die Dynamik des Trends höherer Ölpreise in der Zukunft glauben, könnte die Multi-Aktienanleihe mit Barriere (Worst-Of) Quanto auf BP, Exxon Mobil und Shell eine Überlegung wert sein.

Für langfristig orientierte Marktteilnehmerinnen- und Teilnehmer hingegen sollten die Dekarbonisierungsziele des „Pariser Abkommens“ nicht zu vernachlässigen sein, da Energiekonzerne ihre festgelegten „net-zero“ Emissions-Ziele ausschließlich durch Gewinneinbußen oder erhöhte Aufwendungen erzielen können. Eigenen Aussagen nach bestreben Unternehmen wie „BP PLC“ oder „Royal Dutch Shell“ ihre Emissionen durch höhere Effizienz der Förderung oder der Eliminierung von Abfackelei zu reduzieren.

Diese kostenintensiven Maßnahmen könnten bei einer möglichen Abkühlung der Rohstoffpreise und sinkender Nachfrage aufgrund alternativer Energiequellen in ferner Zukunft für starken Margendruck sorgen. Wie die Unternehmen sich diesbezüglich strategisch ausrichten wollen, bleibt abzuwarten.

Neben den klassischen Aktienanleihen bietet Vontobel Ihnen auch die Möglichkeit über ein Partizipationszertifikat am entsprechenden Trend zu partizipieren.

Herausforderungen für den Sektor

Für kurz-bis mittelfristig orientierte Anlegerinnen und Anleger, die an die Dynamik des Trends höherer Ölpreise in der Zukunft glauben, könnte die Multi-Aktienanleihe mit Barriere (Worst-Of) Quanto auf BP, Exxon Mobil und Shell eine Überlegung wert sein.

Für langfristig orientierte Marktteilnehmerinnen- und Teilnehmer hingegen sollten die Dekarbonisierungsziele des „Pariser Abkommens“ nicht zu vernachlässigen sein, da Energiekonzerne ihre festgelegten „net-zero“ Emissions-Ziele ausschließlich durch Gewinneinbußen oder erhöhte Aufwendungen erzielen können. Eigenen Aussagen nach bestreben Unternehmen wie „BP PLC“ oder „Royal Dutch Shell“ ihre Emissionen durch höhere Effizienz der Förderung oder der Eliminierung von Abfackelei zu reduzieren.

Diese kostenintensiven Maßnahmen könnten bei einer möglichen Abkühlung der Rohstoffpreise und sinkender Nachfrage aufgrund alternativer Energiequellen in ferner Zukunft für starken Margendruck sorgen. Wie die Unternehmen sich diesbezüglich strategisch ausrichten wollen, bleibt abzuwarten.

Neben den klassischen Aktienanleihen bietet Vontobel Ihnen auch die Möglichkeit über ein Partizipationszertifikat am entsprechenden Trend zu partizipieren.

Multi Aktienanleihen mit Barriere (Worst of): Dieser Typ der Aktienanleihen bezieht sich auf mehrere Basiswerte. Damit ist der Grad der Abhängigkeit der Wertentwicklung der Basiswerte voneinander (sog. Korrelation) wesentlich für die Beurteilung des Risikos, dass mindestens ein Basiswert seine Barriere erreicht. Anleger sollten beachten, dass bei mehreren Basiswerten für die Bestimmung des Auszahlungsbetrags der Basiswert maßgeblich ist, der sich während der Laufzeit der Wertpapiere am schlechtesten entwickelt hat (sog. Worst-of-Struktur). Das Risiko eines Verlusts des investierten Kapitals ist daher bei Worst-of-Strukturen wesentlich höher als bei Wertpapieren mit nur einem Basiswert.

Da die Währung des als Basiswert zugrundeliegenden Index nicht Euro ist und der Index Aktien und Wertpapiere enthält, die in anderen Währungen notieren (z.B. US-Dollar), hängt der Wert des Zertifikats auch vom Umrechnungskurs zwischen der jeweiligen Fremdwährung (z.B. US-Dollar) und Euro (Währung des Zertifikats) ab. Dadurch kann der Wert des Zertifikats (in Euro) über die Laufzeit erheblich schwanken.

Protect Multi Aktienanleihen beziehen sich auf mehrere Basiswerte, womit der Grad der Abhängigkeit der Wertentwicklung der Basiswerte voneinander (sog. Korrelation) wesentlich für die Beurteilung des Risikos ist, dass mindestens ein Basiswert seine Barriere erreicht. Anleger sollten auch beachten, dass bei mehreren Basiswerten für die Bestimmung des Auszahlungsbetrags in der Regel der Basiswert maßgeblich ist, der sich während der Laufzeit der Wertpapiere am schlechtesten entwickelt hat (sogenannte Worst-of-Strukur), das heißt, dass das Risiko eines Verlustes des investierten Kapitals bei Worst-of-Strukturen wesentlich höher ist als bei Wertpapieren mit nur einem Basiswert.

Der Wert des Zertifikats kann während der Laufzeit durch die marktpreisbestimmenden Faktoren auch deutlich unter den Erwerbspreis fallen, wenn der Wert des Basiswerts fällt.

Anleger sind dem Risiko ausgesetzt, dass Emittent und Garant ihre Verpflichtungen aus dem Produkt und der Garantie - beispielsweise im Falle einer Insolvenz (Zahlungsunfähigkeit / Überschuldung) oder einer behördlichen Anordnung von Abwicklungsmaßnahmen - nicht erfüllen können. Eine solche Anordnung durch eine Abwicklungsbehörde kann im Falle einer Krise des Garanten auch im Vorfeld eines Insolvenzverfahrens ergehen. Ein Totalverlust des eingesetzten Kapitals ist möglich. Das Produkt unterliegt als Schuldverschreibung keiner Einlagensicherung.

Diese Information ist weder eine Anlageberatung noch eine Anlagestrategie- oder Anlageempfehlung, sondern Werbung. Die vollständigen Angaben zu den Wertpapieren, insbesondere zur Struktur und zu den mit einer Investition verbundenen Risiken, sind in dem Basisprospekt, nebst etwaiger Nachträge, sowie den jeweiligen Endgültigen Bedingungen beschrieben. Der Basisprospekt und die Endgültigen Bedingungen stellen das allein verbindliche Verkaufsdokument der Wertpapiere dar. Es wird empfohlen, dass potenzielle Anleger diese Dokumente lesen, bevor sie eine Anlageentscheidung treffen, um die potenziellen Risiken und Chancen der Entscheidung, in die Wertpapiere zu investieren, vollständig zu verstehen. Die Dokumente sowie das Basisinformationsblatt sind auf der Internetseite des Emittenten, Vontobel Financial Products GmbH, Bockenheimer Landstraße 24, 60323 Frankfurt am Main, Deutschland, unter prospectus.vontobel.com veröffentlicht und werden beim Emittenten zur kostenlosen Ausgabe bereitgehalten. Die Billigung des Prospekts ist nicht als Befürwortung der angebotenen oder zum Handel an einem geregelten Markt zugelassenen Wertpapiere zu verstehen. Bei den Wertpapieren handelt es sich um Produkte, die nicht einfach sind und schwer zu verstehen sein können. In dieser Information sind Angaben enthalten, die sich auf die Vergangenheit beziehen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für künftige Ergebnisse.